מהי פוליסת חיסכון?

פוליסת חיסכון היא מוצר פיננסי ייחודי המשווק על ידי חברות ביטוח, ומהווה אפיק השקעה לטווח ארוך המשלב מאפיינים של קרן השתלמות, קופת גמל וקרן נאמנות. מדובר למעשה בפוליסת ביטוח חיים ללא מרכיב ביטוחי, שמטרתה העיקרית היא צבירת חיסכון. הפוליסה מאפשרת הפקדת כספים באופן חד פעמי או על בסיס תשלומים שוטפים, כאשר הכספים מושקעים בשוק ההון על פי מסלולי השקעה שנבחרים מראש על ידי החוסך.

אחד היתרונות הבולטים של פוליסת החיסכון הוא הגמישות שהיא מציעה. החוסך יכול להחליט על גובה הסכום שברצונו להפקיד, על תדירות ההפקדות ועל אופק החיסכון. כמו כן, קיימת נזילות גבוהה יחסית והחוסך יכול למשוך את הכספים בכל עת, באופן מלא או חלקי, מבלי להיות מחויב בקנסות או בתשלום עמלות מיוחדות. יתרון נוסף הוא מיסוי אטרקטיבי – הרווחים בפוליסה חייבים במס רווח הון בלבד, בשיעור של 25%, כאשר המס משולם רק בעת משיכת הכספים ולא במהלך תקופת צבירת הרווחים.

בנוסף, פוליסת החיסכון מאפשרת השקעה במגוון רחב של נכסים פיננסיים, לרבות ניירות ערך סחירים ונכסים לא סחירים. כך, החוסך נהנה מפיזור רחב של ההשקעות שלו, באופן שעשוי להפחית את רמת הסיכון הכוללת בתיק. ההון הנצבר בפוליסה מנוהל על ידי אנשי השקעות מקצועיים ומנוסים מטעם חברת הביטוח, המחויבים לפעול לטובת האינטרסים של החוסכים.

מסלולי השקעה בפוליסות חיסכון

במסגרת פוליסת חיסכון, עומדים בפני החוסך מספר מסלולי השקעה לבחירה, המותאמים לרמות סיכון שונות ולהעדפות השקעה מגוונות. חברות הביטוח השונות מציעות קשת רחבה של מסלולים, החל ממסלול כללי המשקיע באפיקים מגוונים, דרך מסלולים המתמחים בסוג נכס מסוים (מניות, אג"ח, נדל"ן וכד'), ועד מסלולי ברירת מחדל המתאימים את ההשקעות לגיל החוסך. בנוסף, חלק מהחברות מציעות מסלולים ייחודיים כגון מסלולים מחקי מדדים, המשקיעים בהתאם להרכב של מדד מסוים (לדוגמה, מדד ת"א 125), או מסלולים המשקיעים בנכסים ספציפיים בארץ או בחו"ל. המגמה היא הגדלת מספר המסלולים ושיפור יכולת ההתאמה האישית של תמהיל ההשקעות לצרכי החוסך הבודד.

בחירת מסלול ההשקעה המתאים היא קריטית להצלחת החיסכון ומחייבת התאמה בין נכונות החוסך לקחת סיכונים, לבין אופק החיסכון והיעד הכספי שאליו הוא שואף. חשוב שהחוסך יבין את ההבדלים בין המסלולים, יתייעץ במידת הצורך עם בעל מקצוע, ויבחר בתמהיל ההולם את מאפייניו וצרכיו הפרטניים.

הטבות מס בפוליסות חיסכון

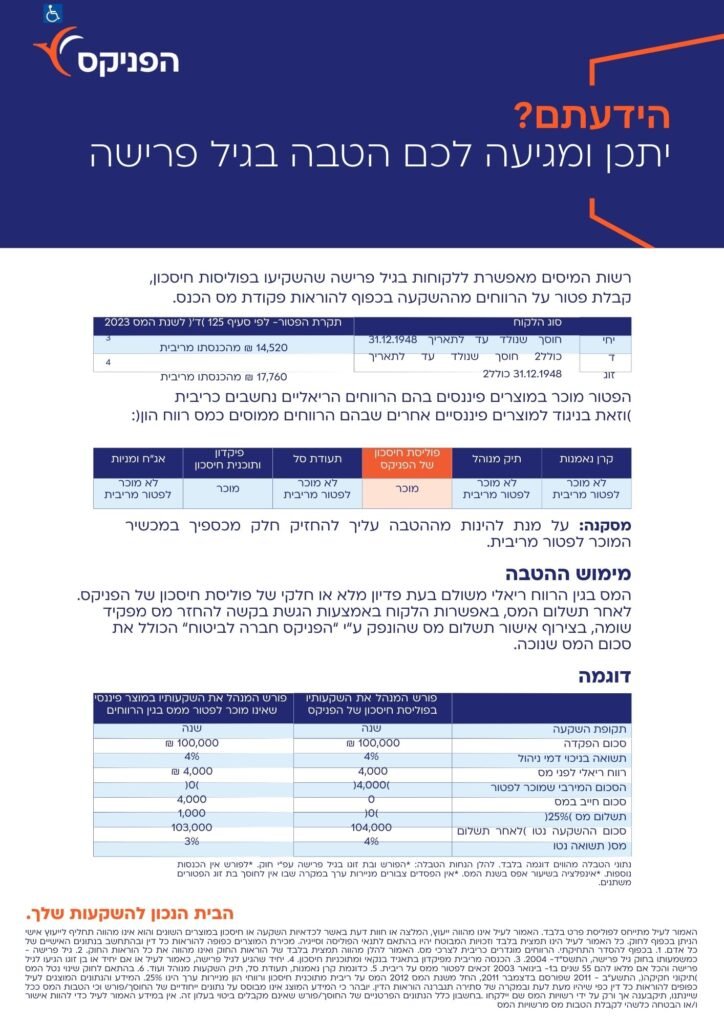

מלבד מס רווחי הון מופחת בשיעור 25% החל על הרווחים הנצברים בפוליסה, חוסכים מסוימים יכולים ליהנות מהטבות מס נוספות ומשמעותיות בהתאם לסעיף 125 ד' לפקודת מס הכנסה. התנאי לכך שהחוסך או בן/בת זוגו יהיו בני 60 ומעלה, ושנולדו עד לתאריך 31.12.1948 (כולל).

במידה והתנאים הללו מתקיימים, ניתן לקבל פטור ממס על הכנסות מריבית בסכום של עד כ-16,560 ש"ח בשנה ליחיד או 17,760 ש"ח לזוג (נכון לשנת 2019). מדובר בהטבת מס משמעותית, היכולה להגדיל את החיסכון הפנסיוני הפנוי למשיכה בכמה אלפי שקלים בשנה לאורך שנים מבלי לשלם מס.

כדי לקבל את הפטור, יש לפנות לחברת הביטוח בה מתנהלת הפוליסה ולבקש לבצע "מכירה רעיונית" של הנכסים בפוליסה. חברת הביטוח תפיק לחוסך אישור על תשלום המס, שאיתו ניתן לפנות למס הכנסה ולקבל החזר של המס ששולם עד לגובה הפטור המגיע. את הבקשה להחזר יש להגיש באופן פרטני מידי שנה על מנת למצות את ההטבה.

תיקון 125 ד'

תיקון 125 ד' לפקודת מס הכנסה מעניק הטבות מס משמעותיות לחוסכים בגיל פרישה המחזיקים בפוליסות חיסכון. בהתאם לתיקון, ניתן לקבל פטור ממס רווחי הון על הרווחים הריאליים בשיעור של עד כ-16,500 ש״ח בשנה (נכון ל-2019) עבור יחיד, או עד 17,760 ש״ח לזוג. התנאי המרכזי לקבלת הפטור הוא שהחוסך או בן זוגו נולדו עד ה-31.12.1948. קבלת ההטבה מותנית בביצוע ״מכירה רעיונית״ של נכסי הפוליסה, כלומר דיווח על רווח ההון הריאלי בפוליסה ותשלום המס עבורו, ואז הגשת בקשה להחזר המס בהתאם לפטור. ההטבה ניתנת רק במוצרים פיננסיים בהם הרווחים ממוסים כריבית. התיקון מהווה תמריץ משמעותי לחיסכון לגיל פרישה באמצעות פוליסות חיסכון, כאשר ההטבות יכולות להגיע לאלפי שקלים בשנה.

יתרונות נוספים של פוליסת חיסכון

בנוסף ליתרונות שהוזכרו, כמו הגמישות, הנזילות והטבות המס, פוליסות חיסכון מאפשרות גם לקחת הלוואות בריבית אטרקטיבית יחסית, מבלי לפדות את החיסכון עצמו. באמצעות שעבוד חלק מהנכסים בפוליסה לטובת חברת הביטוח, ניתן לקבל הלוואה בהליך מהיר ופשוט יחסית, לטווח ארוך (10 שנים ויותר). כך, בעת הצורך, ניתן להשתמש בכספי החיסכון מבלי לפגוע בצבירה שלו ותוך המשך השאת התשואה על הכספים המושקעים במקביל.

יתרון נוסף נוגע לאופן ההתנהלות השוטף מול הפוליסה. לרוב, פוליסות החיסכון מנוהלות באופן דיגיטלי, כך שהחוסך יכול לצפות במצב חשבונו ובביצועי המסלולים, לבצע שינויים ופעולות ולקבל מידע שוטף באופן עצמאי ונגיש, מכל מקום ובכל שעה. חברות הביטוח אף מעמידות לרשות החוסכים שירותי ייעוץ והכוונה בנוגע לניהול הפוליסה וקבלת החלטות השקעה, באופן שיכול להקל ולשפר את ניהול החיסכון לאורך זמן.

פוליסת חיסכון היא אם כן פתרון חיסכון לטווח ארוך, שמציע שילוב של גמישות, פיזור השקעות, נזילות, הטבות מס ונוחות ניהול. בהשוואה לאפיקי חיסכון אחרים כגון קופות גמל והשתלמות, פוליסת החיסכון הנה אלטרנטיבה עם יתרונות ייחודיים שעשויה להתאים למשקי בית רבים, המחפשים דרכים לחסוך לעתיד הכלכלי שלהם ושל ילדיהם.

למסמך המקורי: https://www.fnx.co.il/sites/docs/polarchive/lifeinsurance/retirement-age.pdf

- אין לראות בתמונה כהמלצה, האתר אינו אחראי על שינויים בתמונה, במידה ויש צורך להוריד את התמונה אפשר לפנות אלינו ונוריד אותה.

- כל הזכויות שמורות להפניקס עבור התמונה.

מה ההבדל בין פוליסת חיסכון לקופת גמל להשקעה

פוליסת חיסכון וקופת גמל להשקעה מהוות שתי חלופות מרכזיות לחיסכון לטווח ארוך. עם זאת, ישנם מספר הבדלים בין שני אפיקי ההשקעה הללו. ראשית, ישנו הבדל במטרת החיסכון. בעוד שקופת גמל להשקעה מיועדת בעיקר לחיסכון לגיל פרישה ומאפשרת משיכת קצבה פטורה ממס החל מגיל 60, פוליסת חיסכון משמשת למגוון מטרות כגון חיסכון להשכלת ילדים או לרכישת דירה.

בנוסף, קיימת מגבלת הפקדה שנתית של כ-76,000 ש״ח בקופת גמל (נכון ל-2023) בעוד שבפוליסת חיסכון אין תקרה של הפקדה. כמו כן, בעוד שבקופת גמל ניתן להעביר כספים בין קופות מבלי לשלם מס, הרי שבפוליסת חיסכון אי אפשר להעביר בין חברות ביטוח ללא תשלום מס רווחי הון.

גם בדמי הניהול ישנו פער – בקופות גמל הם נעים עד 1.05% בלבד לעומת עד 2% בפוליסות חיסכון. מנגד, בפוליסות חיסכון ישנה אפשרות לרכוש כיסויים ביטוחיים, מה שלא קיים בקופות גמל.

לסיכום, שיקולים של מטרת החיסכון, סכום ההפקדה הרצוי, גובה דמי הניהול ועוד, יכריעו בבחירה בין החלופות. בכל מקרה מומלץ להיוועץ עם איש מקצוע ולבצע השוואה בין המוצרים טרם קבלת ההחלטה.

מה ההבדל בין פוליסת חיסכון לבין קופת גמל להשקעה ואיפה הכי נכון להשקיע?

לשמיעה בפודקאסט: https://open.spotify.com/episode/1fQ5wW69huMw4JkUmSjRuc

ביטוח חיים כולל חיסכון

ביטוח חיים הכולל מרכיב חיסכון הינו אפיק פיננסי נפוץ המשלב בין הגנה ביטוחית על המבוטח ומשפחתו במקרה של אירוע ביטוחי, לבין צבירת כספים המיועדים לחיסכון ארוך טווח. פוליסות אלו מאפשרות למבוטח ליהנות מכיסוי ביטוחי יחד עם בניית הון עתידי, תוך ניצול יתרונות המיסוי הייחודיים לאפיק השקעה זה. המבוטח יכול לבחור את רמת הסיכון ואת אופן השקעת הכספים במסגרת מגוון מסלולי השקעה העומדים לרשותו, החל ממסלול סולידי ועד למסלול מנייתי ואגרסיבי. כמו כן, פוליסות אלו מציעות גמישות רבה בהפקדת הכספים, בניהול הכספים ובמשיכתם בעת הצורך. לאור כל זאת, ביטוחי חיים משולבי חיסכון זוכים לפופולריות רבה בקרב חוסכים המחפשים פתרון כולל לצרכי ההגנה הביטוחית והחיסכון ארוך הטווח שלהם.

ביטוח חיים חיסכון טהור (פוליסת חיסכון)

פוליסת חיסכון טהור הינה למעשה פוליסת ביטוח חיים ללא מרכיב ביטוחי, המיועדת אך ורק לחיסכון ארוך טווח. הפוליסה מאפשרת למבוטח להפקיד כספים באופן שוטף או חד פעמי, אשר יושקעו במסלול השקעה על פי בחירתו וצרכיו. בפוליסת חיסכון קיימת גמישות מירבית בהפקדת הכספים, בהחלפת מסלולי השקעה ובמשיכת הכספים בכל עת ללא קנסות. כמו כן, קיימות הטבות מס, ביניהן פטור ממס רווחי הון על רווחי ההשקעה. אחד היתרונות המשמעותיים של הפוליסה הוא האפשרות לקבל הלוואה בתנאי ריבית אטרקטיביים על חשבון החיסכון הצבור. כל אלו הופכים את פוליסת החיסכון לפתרון אפקטיבי לחוסכים המעוניינים לצבור הון לטווח ארוך, תוך שמירה על נזילות ועל אפשרות קבלת כספים בעת הצורך.

ביטוח חיים משולב חיסכון (פוליסת חיסכון)

ביטוח חיים משולב חיסכון משלב בתוכו מרכיב של ביטוח חיים לצד מרכיב של חיסכון. חלק מהפרמיה החודשית מיועד לרכישת כיסוי ביטוחי למקרה מוות, וחלק מיועד להשקעה בשוק ההון לצורך צבירת חיסכון ארוך טווח. הפוליסה מעניקה למבוטח הגנה ביטוחית מחד, ומאידך מאפשרת לצבור סכום הוני משמעותי. המבוטח יכול לקבוע את חלוקת הפרמיה בין המרכיבים ולשנותה לפי הצורך לאורך תקופת הביטוח. כך מתאפשר לו לשלוט ברמת הסיכון ובאופי החיסכון, ולהתאים אותם לצרכיו המשתנים עם השנים. כמו כן, בדומה לפוליסת חיסכון טהור, גם כאן ישנה אפשרות לקבל הטבות מס ולמשוך או ללוות מהכספים במידת הצורך. ביטוח חיים משולב חיסכון מהווה אפוא פיתרון מקיף לאנשים המחפשים עוגן ביטחון כלכלי למשפחה, בשילוב עם צבירת חיסכון משמעותי לגיל פרישה או למטרה עתידית אחרת.

| היבט | פוליסת חיסכון |

|---|---|

| מהות | פוליסת ביטוח חיים ללא מרכיב ביטוחי, המיועדת לחיסכון ארוך טווח |

| הפקדות | חד פעמיות או שוטפות, לפי בחירת החוסך |

| גמישות | גמישות בקביעת סכום, תדירות ואופק החיסכון |

| נזילות | משיכת כספים בכל עת, ללא קנסות או עמלות מיוחדות |

| מיסוי | מס רווח הון של 25% על הרווחים, משולם רק בעת משיכת הכספים |

| מסלולי השקעה | מגוון מסלולים, מותאמים לרמות סיכון ולהעדפות שונות |

| ניהול השקעות | מנוהל ע"י אנשי מקצוע מטעם חברת הביטוח, תוך פיזור ההשקעות |

| הטבות מס נוספות | פטור ממס לבני 60 ומעלה (תלוי בתנאים) לפי סעיף 125 ד' לפקודת מס הכנסה |

| הלוואות | אפשרות לקבלת הלוואות בריבית אטרקטיבית תוך שעבוד הפוליסה |

| נוחות | ניהול דיגיטלי, עצמאי ונגיש של הפוליסה ומצב החיסכון |

| השוואה לחלופות | יתרונות ייחודיים של גמישות, פיזור, נזילות והטבות מס לעומת קופות גמל והשתלמות |

bituachaim.co.il

Table of Contents

- האמור אינו מהווה תחליף לייעוץ או שיווק פנסיוני ו/או השקעות בידי בעל רישיון.המאמר מובא כמידע כללי בלבד. אין לראות באמור התחייבות להשגת תשואה, אין באמור כדי להוות תחליף לייעוץ או שיווק פנסיוני המתחשב בנתונים האישיים של כל אדם, אין באמור משום ייעוץ לביצוע או אי ביצוע פעולה כלשהי. אין לראות באמור תחליף לייעוץ אישי. כל המסתמך על מידע זה עושה זאת על דעתו ועל אחריותו בלבד.